【PR】

ファクタリングについて

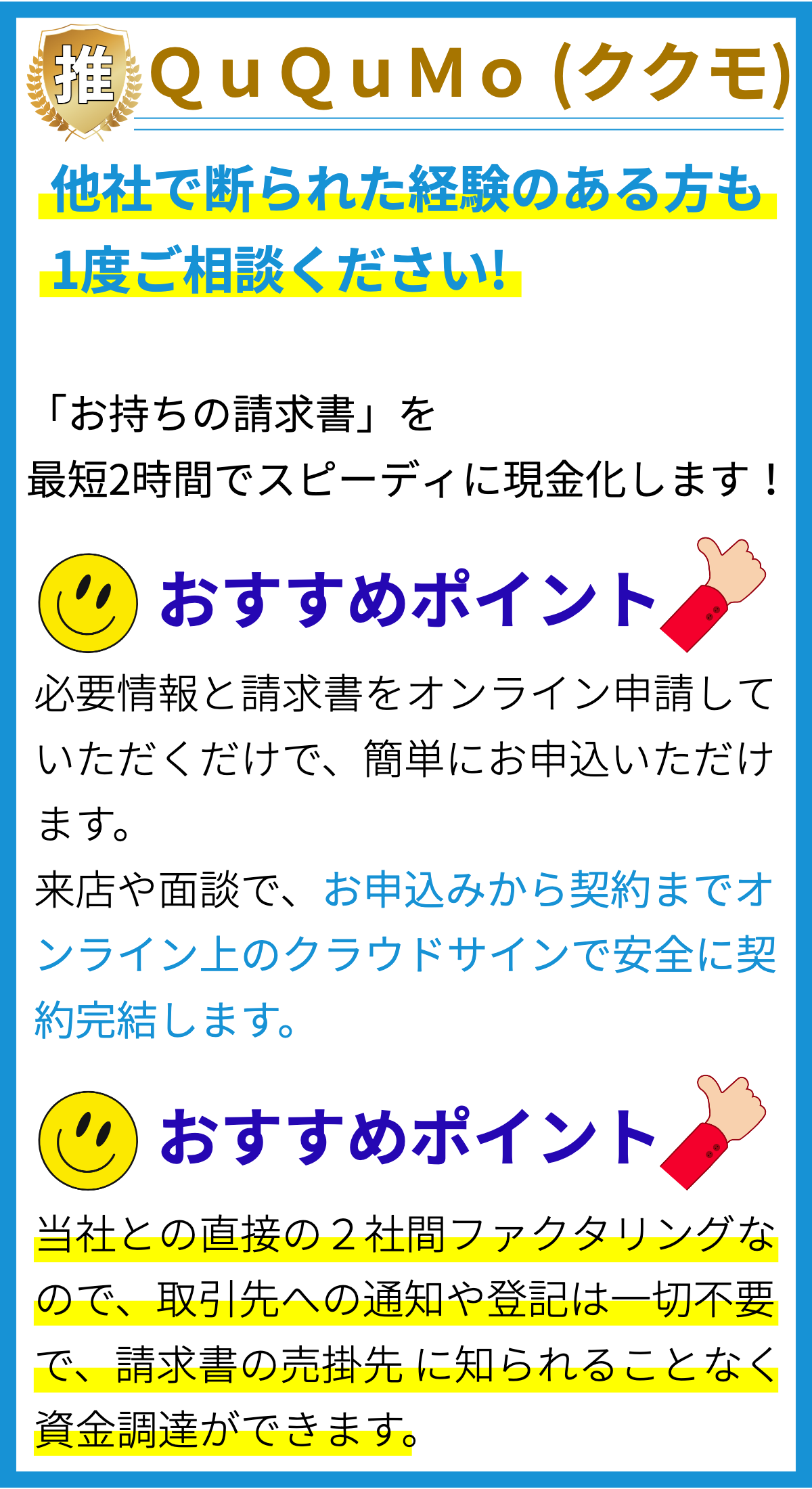

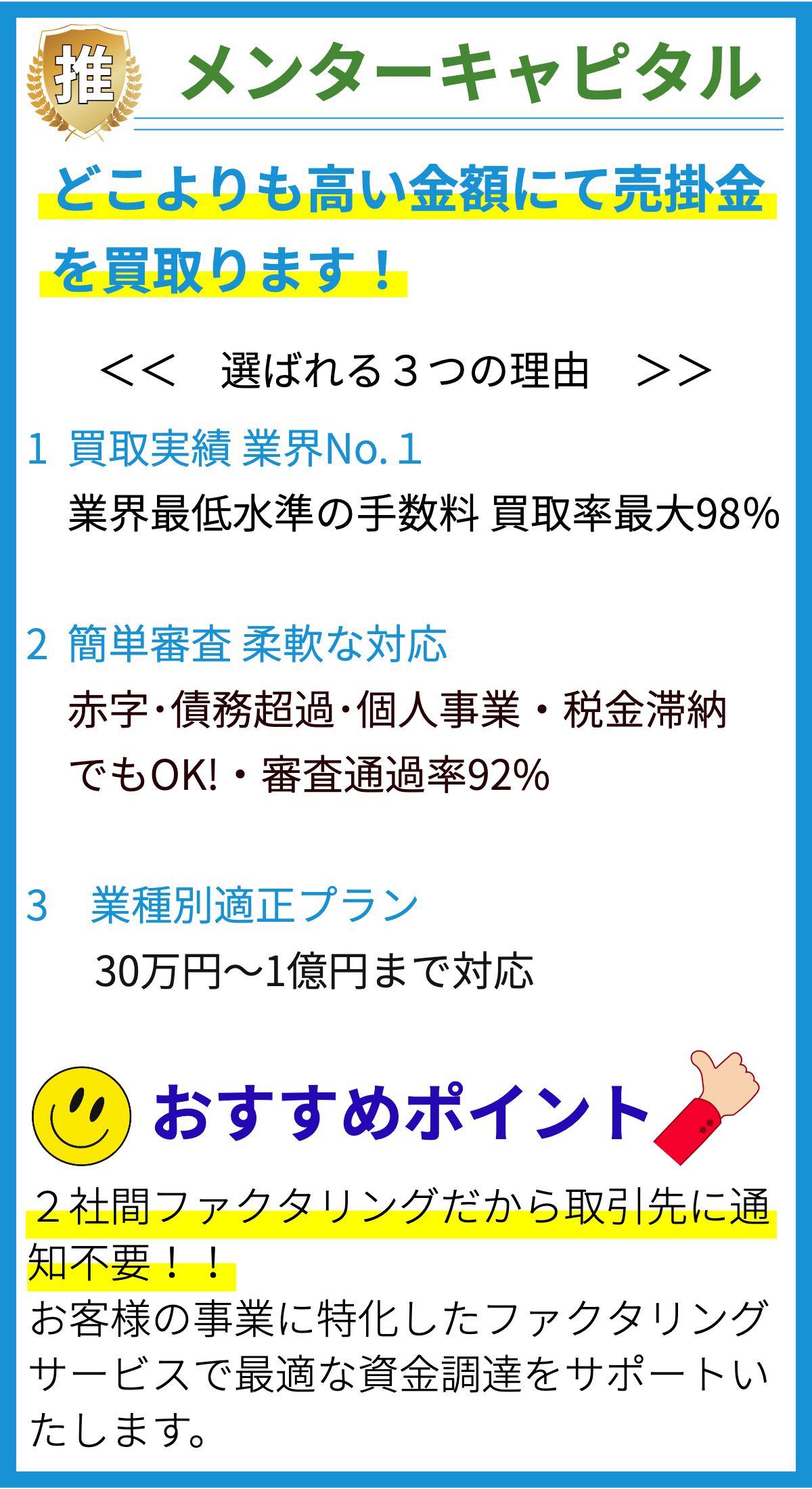

ファクタリングは、企業が売掛金を現金化するための財務手法です。以下に、ファクタリングの概要と利点について説明します。

1. ファクタリングの概要

- ファクタリングとは、企業が未収金の売掛金(債権)を、専門の金融機関であるファクターに売却する取引です。

- ファクターは売掛金を買い取り、現金を提供する代わりに、一定の手数料を差し引いて取引を行います。

- ファクタリングは主に中小企業や新興企業に利用され、キャッシュフローの改善やリスクの軽減に寄与します。

2. ファクタリングの利点

- 資金調達の迅速化: ファクタリングは売掛金を現金化するため、企業はすぐに資金を調達できます。

- 信用リスクの軽減: ファクターは売掛金の回収リスクを引き受けるため、企業はクレジットリスクから解放されます。

- 運転資金の確保: ファクタリングにより、企業は運転資金を確保し、事業の拡大や支払いの遅延に対処できます。

- コストの削減: 通常、ファクタリング手数料は比較的低いため、融資利息や手数料に比べてコストを削減できます。

- 売掛金の管理: ファクタリング会社は売掛金の管理を代行し、請求書の発行や回収業務を効率的に行います。

資金調達について

資金調達は企業の成長や運営に不可欠な要素です。以下に、資金調達の方法とその特徴について説明します。

1. 資金調達の方法

- 株式資本調達: 株式を発行し、投資家から資金を調達する方法。企業の株式を公開して株式市場で取引されることもあります。

- 債券発行: 債券を発行し、債券を購入した投資家から資金を調達する方法。債券は利息を支払うことが一般的です。

- 銀行融資: 銀行から融資を受ける方法。一般的な融資形態には信用融資、担保融資、手形割引などがあります。

- ベンチャーキャピタル: ベンチャーキャピタルファンドから投資を受け、成長資金を調達する方法。新興企業やスタートアップに適しています。

- クラウドファンディング: インターネットを通じて多くの人から小額の資金を調達する方法。プロジェクトや事業の支援者を募ります。

2. 資金調達の特徴

- リスクとリターン: 資金調達方法によってリスクとリターンが異なります。株式資本調達は株主に対するリターンが発生しますが、債券発行は利息の支払いが必要です。

- 返済条件: 銀行融資や債券発行では返済条件が設定され、定期的な返済が求められます。一方、ベンチャーキャピタルは成長に合わせて返済が行われることが一般的です。

- 投資家との関係: 資金調達は投資家との関係を築くことも含みます。株主には企業経営に影響力を持つ場合もあります。

- 用途と適応性: 資金調達の用途や適応性は方法によって異なり、企業の状況や目標に合わせて選択する必要があります。

企業はファクタリングを含む適切な資金調達方法を選択し、持続的な成長や経営の安定性を確保するために努力する必要があります。